O Plenário do Senado aprovou, em sessão remota deliberativa nesta terça-feira (14), proposta que permite ao governo federal parcelar os débitos fiscais das micro e pequenas empresas enquadradas no Simples Nacional. Poderão ser negociadas as dívidas com a União em fase de cobrança administrativa, já inscritas na dívida ativa e em cobrança judicial. O placar foi de 70 votos a favor. Não houve votos contrários. O PLP 9/2020, que segue para sanção presidencial, tem o objetivo de ajudar pequenos empreendimentos afetados pela pandemia de covid-19.

O projeto também estende o prazo de adesão ao Simples para novas empresas em 2020. Elas terão 180 dias para fazer a adesão, a contar da data de abertura de cada empresa.

O texto aprovado estende às empresas sob o regime de tributação Simples Nacional os benefícios da Lei do Contribuinte Legal (Lei 13.988, de 2020): descontos de até 70% sobre multas, juros e encargos e prazo de até 145 meses para pagamento do débito. Já as firmas maiores podem ter desconto de até 50% e prazo de até 84 meses.

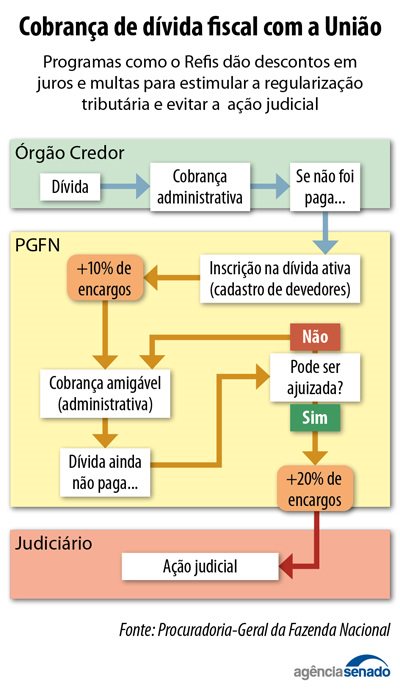

Essa lei só não se aplica aos débitos de ICMS, imposto estadual, e ISS, municipal, cuja cobrança esteja a cargo de estados e municípios em razão de convênio com a Procuradoria Geral da Fazenda Nacional (PGFN).

“Preserva-se, portanto, a competência de estados e municípios para a previsão de regulação da transação tributária no âmbito de suas esferas de poder político”, afirma na justificação de seu relatório o senador Jorginho Mello (PL-SC). Ele relatou o projeto analisando o texto juntamente com o PLP 4/2020, do então senador Luiz Pastore, que havia recebido emenda na Comissão de Assuntos Econômicos (CAE). Ele optou pela prejudicialidade do PLP 4 e da emenda da CAE e rejeitou as nove emendas apresentadas ao PLP 9.

— É uma matéria da mais alta importância para o micro e pequeno empresário. Micro e pequenos empresários terão a oportunidade de participar de todos os Refis, de todas as transações tributárias, o que hoje não é permitido. Dá a capacidade e a oportunidade para o micro poder também, quando sair uma negociação tributária — que é o termo moderno do Refis —, o micro está incluído. É uma matéria importante, importantíssima — disse Jorginho Mello.

Público-alvo

De acordo com a PGFN, 3,5 milhões de contribuintes inscritos em dívida ativa poderão ser beneficiados. Até 25 de junho, cerca de 30 mil acordos já haviam sido homologados. O órgão espera negociar R$ 56 bilhões em dívidas e arrecadar R$ 8,2 bilhões até o fim de 2023. Para operacionalizar a transação, a procuradoria criou um procedimento com duas etapas. A primeira é a adesão, cujo prazo termina em 29 de dezembro deste ano.

Para contribuintes com débitos inferiores a R$ 150 milhões, a adesão é eletrônica, seguida de uma análise da capacidade de pagamento feita pela PGFN de acordo com as informações prestadas. São exigidos documentos sobre a situação patrimonial, o faturamento, em caso de pessoa jurídica, e a renda, em caso de pessoa física. Contribuintes com dívidas acima de R$ 150 milhões devem solicitar eletronicamente uma proposta individual de acordo.

Parcelamento

Analisados os documentos e deferida a transação, a PGFN enviará ao contribuinte a proposta para assinatura. A empresa então terá dois períodos para liquidação da dívida. O chamado momento de estabilização, em que deverão ser pagos cerca de 4% do total do débito (já com os descontos sobre multas e encargos) em 12 parcelas mensais.

No segundo momento, o de retomada, poderá ser concedido prazo de até 72 meses, com as parcelas calculadas com base no faturamento. Para pessoas físicas, empresas de pequeno porte, Santas Casas, instituições de ensino, ONGs e, se convertido em lei o PLP 9, micro e pequenas empresas no Simples Nacional, poderão ser concedidas até 133 parcelas adicionais, dependendo do valor da dívida.

Débitos com o FGTS e multas penais ou criminais não podem ser objeto dessa negociação.

A chamada transação tributária, prevista no Código Tributário Nacional (Lei 5.172, de 1966), foi ampliada pela Lei 13.988, que criou a transação tributária excepcional em razão da covid-19. Os benefícios, no entanto, são diferentes da anistia e parcelamento de débitos adotados pelos vários Refis (Programa de Recuperação Fiscal) oferecidos desde 2000. Enquanto esses programas concedem descontos e prazos maiores de forma linear a todos os contribuintes, a Lei do Contribuinte Legal prevê uma análise da situação de cada empresa e a oferta de condições específicas.

Prazo do Simples

Pelo PLP 9/2020, as microempresas e empresas de pequeno porte em início de atividade poderão optar pelo Simples após 30 dias de deferida a inscrição municipal ou estadual e em até 180 dias da data de abertura registrada no CNPJ. O prazo atual é de 30 dias a partir do deferimento da inscrição municipal ou estadual e até 60 dias após a inscrição do CNPJ.

O PLP 9/2020, apresentado pelo deputado federal Mauro Bertaiolli (PSD-SP), foi aprovado na Câmara dos Deputados no final de maio.

Fonte: Agência Senado