Adesão poderá ser feita até 30 de novembro

As pessoas físicas e empresas que têm menos de R$ 1 milhão em débitos com o Fundo de Garantia do Tempo de Serviço (FGTS) inscritos na Dívida Ativa da União têm até 30 de novembro para pedir novo parcelamento proposto pela Procuradoria-Geral da Fazenda Nacional (PGFN). O órgão publicou hoje (25) edital com o prazo de adesão e as condições de renegociação.

A adesão começou hoje e pode ser feita na página da Caixa Econômica Federal dedicada ao FGTS, opção “Transação”, para pessoas físicas, empresas em atividade, micro e pequenas empresas, Santas Casas e demais organizações da sociedade civil. As empresas inativas, com massa falida, em recuperação extrajudicial, liquidação judicial ou intervenção deverão pedir o parcelamento no site Regularize PGFN.

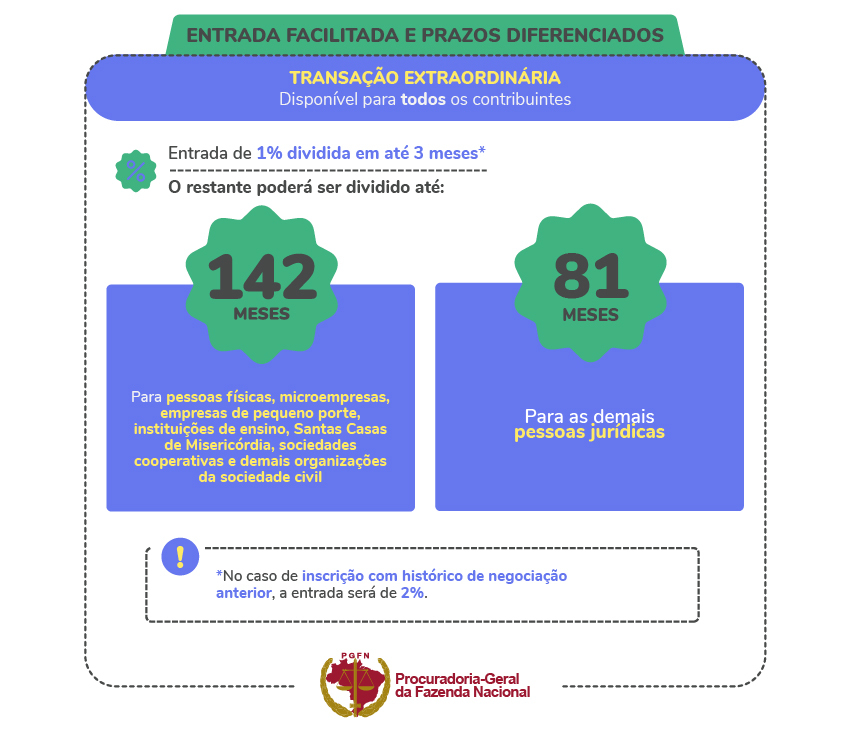

Os devedores deverão desistir de quaisquer ações judiciais e de parcelamentos anteriores para aderirem à renegociação. As parcelas mínimas serão de R$ 445,57 para pessoas físicas e empresas em geral e de R$ 222,78 para microempresas e empresas de pequeno porte. A aprovação do parcelamento está condicionada ao pagamento da primeira parcela, ou da parcela única, em até 30 dias após a celebração do acordo.

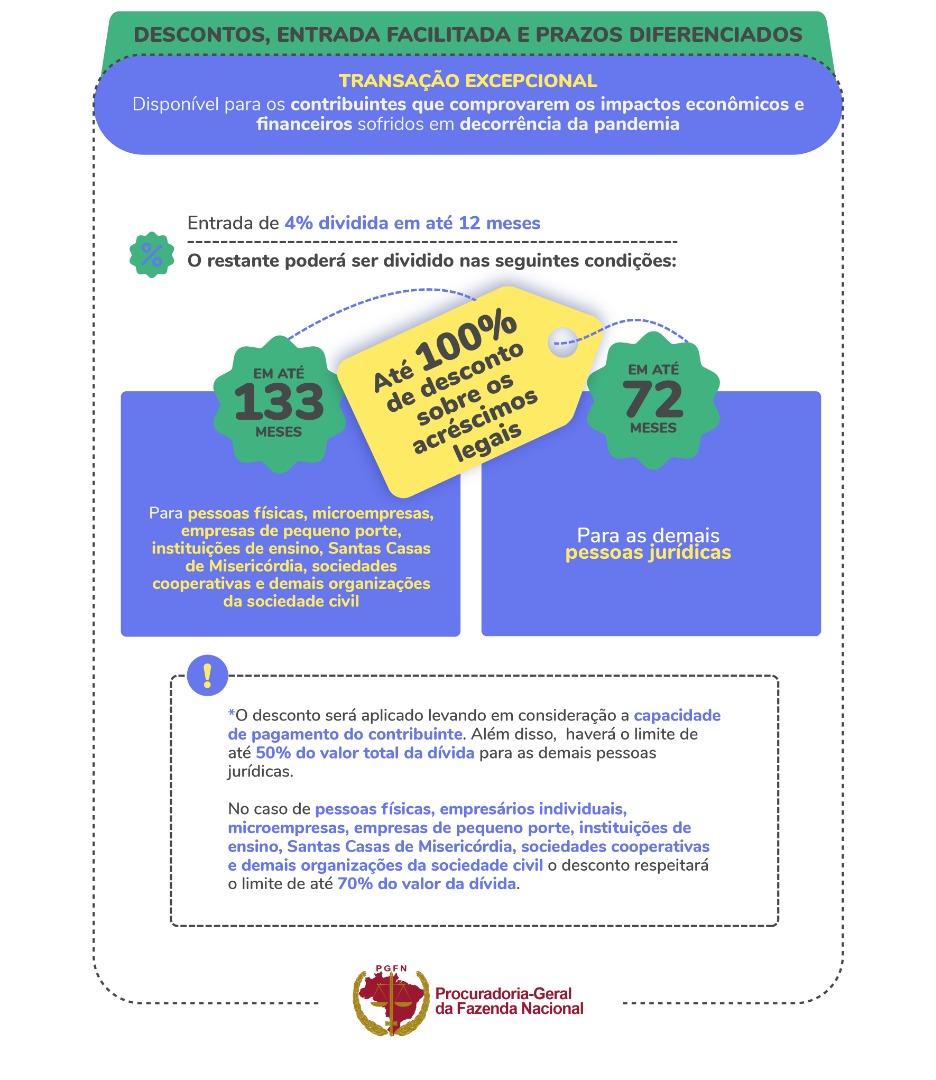

Os descontos variam conforme o tipo de empresa e o número de parcelas pedidas. Pessoas jurídicas optantes por qualquer das modalidades de transação na dívida ativa da União terão abatimento de 50% do valor total do débito. O desconto cai até chegar a 5% para quem escolher pagar entrada equivalente à totalidade dos débitos de FGTS rescisório e dividir o saldo restante em até 83 meses, sendo 79 meses para liquidar o montante devido aos trabalhadores e quatro meses para liquidar os valores devidos exclusivamente ao FGTS.

Para as pessoas físicas, micro e pequenas empresas, Santas Casas, cooperativas, instituições de ensino e organizações da sociedade civil, o desconto começará em 70% para quem quitar parcela única. Quem der entrada equivalente à totalidade dos débitos de FGTS rescisório e dividir o restante em até 144 meses, sendo 139 meses para liquidar o montante devido aos trabalhadores e cinco meses para liquidar os valores devidos exclusivamente ao Fundo, aplicando-se redução de até 5% (cinco por cento).

Fonte: Agência Brasil

![[CAPA]-RETOMADA-FISCAL_PARCELAMENTO.jpg](https://www.gov.br/pgfn/pt-br/assuntos/noticias/imagens/2021/capa-retomada-fiscal_parcelamento.jpg)

![[CAPA]-RETOMADA-FISCAL_PARCELAMENTO-IOF.jpg](https://www.gov.br/pgfn/pt-br/assuntos/noticias/imagens/2021/capa-retomada-fiscal_parcelamento-iof.jpg)

![[CAPA]-RETOMADA-FISCAL_INDIVIDUAL.jpg](https://www.gov.br/pgfn/pt-br/assuntos/noticias/imagens/2021/capa-retomada-fiscal_individual.jpg)

![[CAPA]-RETOMADA-FISCAL_NEGÓCIO.jpg](https://www.gov.br/pgfn/pt-br/assuntos/noticias/imagens/2021/capa-retomada-fiscal_negocio.jpg)